Was ist Inflation und wie entsteht sie?

Inflation ist ein Begriff, den man oft hört, wenn es um Wirtschaft und Finanzen geht. Aber was bedeutet Inflation genau? Einfach ausgedrückt, bedeutet Inflation, dass die Preise für Waren und Dienstleistungen im Laufe der Zeit steigen. Das heißt, mit der gleichen Menge Geld kann man weniger kaufen als zuvor. Inflation führt also dazu, dass die Kaufkraft des Geldes sinkt.

Ursachen der Inflation

Inflation kann durch verschiedene Faktoren verursacht werden. Hier sind einige der häufigsten:

- Erhöhung der Geldmenge: Wenn eine Zentralbank, wie die Europäische Zentralbank oder die Federal Reserve in den USA, mehr Geld druckt und in Umlauf bringt, kann dies zu Inflation führen. Mehr Geld im Umlauf bedeutet, dass die Nachfrage nach Waren und Dienstleistungen steigt, was die Preise in die Höhe treibt.

- Höhere Produktionskosten: Wenn die Kosten für die Herstellung von Produkten steigen, beispielsweise durch höhere Löhne oder teurere Rohstoffe, geben Unternehmen diese Kosten oft an die Verbraucher weiter. Dies führt zu höheren Preisen und somit zu Inflation.

- Hohe Nachfrage: Wenn die Nachfrage nach bestimmten Waren oder Dienstleistungen plötzlich steigt und das Angebot nicht mithalten kann, steigen die Preise. Dies nennt man Nachfrageinflation.

- Importierte Inflation: Wenn die Preise für importierte Waren steigen, beispielsweise aufgrund höherer Rohstoffpreise oder Währungsschwankungen, kann dies ebenfalls zu Inflation führen. Unternehmen müssen mehr für ihre Importe zahlen und geben diese höheren Kosten an die Verbraucher weiter.

Historische Beispiele von Inflation

Es gibt viele historische Beispiele für Inflation, einige davon extrem:

- Die Hyperinflation in Deutschland: Nach dem Ersten Weltkrieg, in den 1920er Jahren, erlebte Deutschland eine extreme Form der Inflation, die als Hyperinflation bekannt ist. Die Preise stiegen so schnell, dass die Menschen ihr Geld sofort ausgeben mussten, weil es am nächsten Tag viel weniger wert war.

- Inflation in den USA in den 1970er Jahren: In den 1970er Jahren stiegen die Ölpreise stark an, was zu hoher Inflation in vielen Ländern, einschließlich der USA, führte. Dies wird oft als Beispiel für Nachfrageinflation durch externe Schocks genannt.

Messung der Inflation

Die Inflation wird oft durch den Verbraucherpreisindex (VPI) gemessen. Der VPI verfolgt die Preisänderungen eines Korbs von Waren und Dienstleistungen, die typischerweise von Haushalten gekauft werden. Wenn der VPI steigt, bedeutet dies, dass die Preise insgesamt gestiegen sind.

Auswirkungen der Inflation

Inflation hat weitreichende Auswirkungen auf die Wirtschaft und das tägliche Leben der Menschen. Bei mäßiger Inflation können Löhne und Preise zusammen steigen, was oft als Zeichen einer gesunden Wirtschaft angesehen wird. Bei sehr hoher Inflation jedoch können Ersparnisse entwertet werden, und die Unsicherheit über zukünftige Preise kann Investitionen und Wirtschaftswachstum hemmen.

Zusammengefasst ist Inflation ein wichtiger wirtschaftlicher Faktor, der die Preise und die Kaufkraft beeinflusst. Zu verstehen, wie Inflation entsteht und welche Ursachen sie hat, ist entscheidend, um ihre Auswirkungen auf die Wirtschaft und den Goldpreis besser nachvollziehen zu können.

Warum ist Gold bei Inflation wichtig?

Warum wird Gold bei Inflation als sicherer Hafen gesehen?

Gold spielt eine besondere Rolle in Zeiten von Inflation. Es wird oft als sicherer Hafen bezeichnet, aber warum genau ist das so? Hier sind die Gründe, warum Gold in inflationsreichen Zeiten so wichtig ist und wie es als Schutz gegen die sinkende Kaufkraft dient.

Historische Stabilität von Gold

Gold hat sich über Jahrhunderte hinweg als wertbeständige Anlage bewährt. Während Währungen im Laufe der Zeit an Wert verlieren können, behält Gold seinen inneren Wert. Dies liegt daran, dass Gold knapp ist und nicht beliebig vermehrt werden kann. Diese Stabilität macht Gold zu einer attraktiven Anlageform, besonders in Zeiten wirtschaftlicher Unsicherheit.

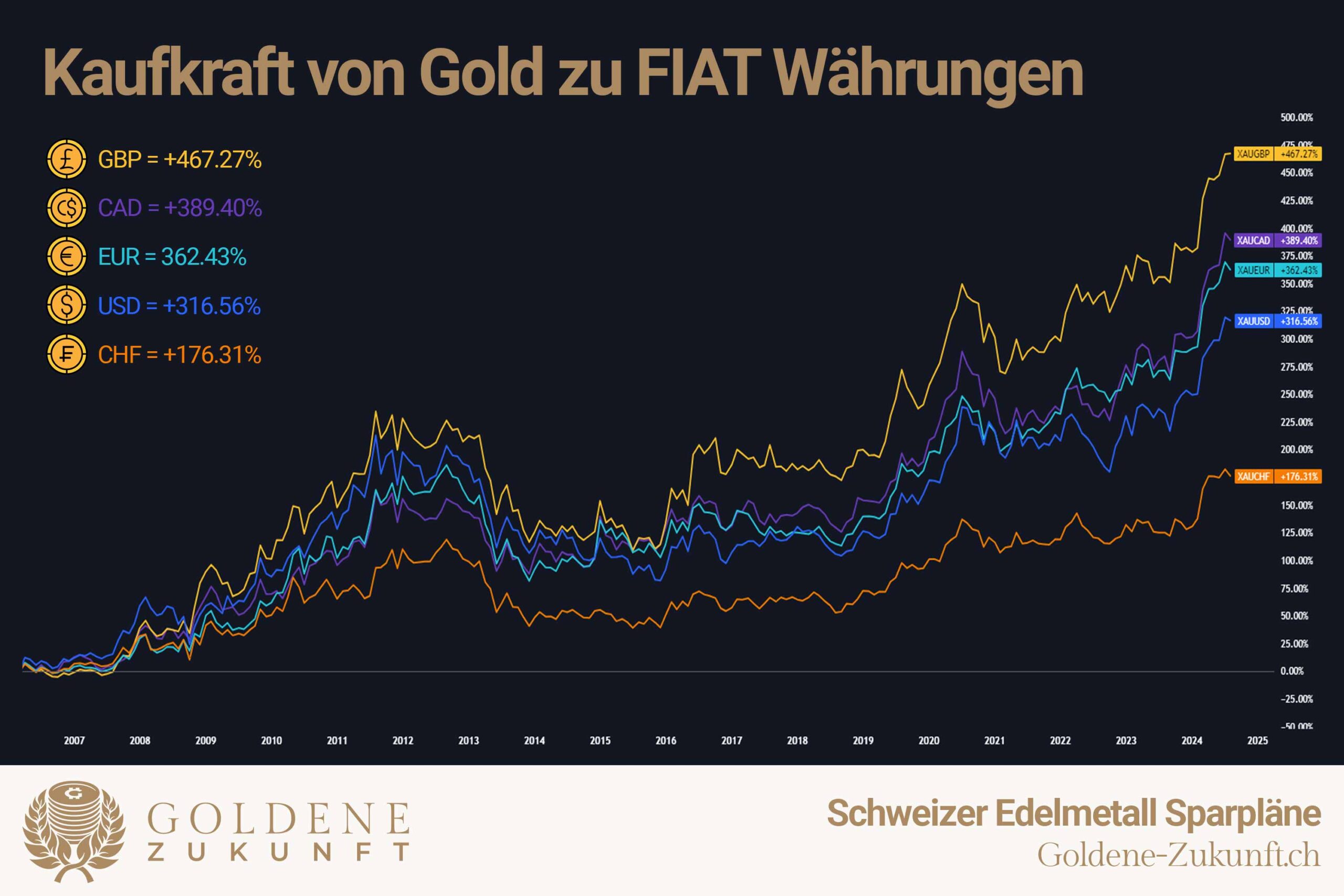

Inflationsschutz durch Wertbeständigkeit

Wenn die Inflation steigt, sinkt die Kaufkraft des Geldes. Das bedeutet, dass man für die gleiche Menge Geld weniger kaufen kann. Gold hingegen behält seinen Wert besser bei, weil es als knappes Gut nicht direkt von der Inflation betroffen ist. Historisch gesehen ist der Goldpreis in Zeiten hoher Inflation oft gestiegen, weil Investoren und Sparer nach sicheren Wertanlagen suchen.

Nachfrage nach Gold in Krisenzeiten

In wirtschaftlich unsicheren Zeiten, wie bei hoher Inflation oder wirtschaftlichen Krisen, steigt die Nachfrage nach Gold. Menschen und Institutionen kaufen Gold, um ihr Vermögen zu schützen. Diese erhöhte Nachfrage kann den Goldpreis weiter in die Höhe treiben. Beispielsweise stieg der Goldpreis während der Finanzkrise 2008 deutlich an, weil Investoren nach sicheren Anlagen suchten.

Gold als weltweite Währung

Gold wird weltweit als Währung und Wertaufbewahrungsmittel akzeptiert. Das macht es zu einer attraktiven Anlage, weil es unabhängig von nationalen Währungen ist. In Zeiten, in denen das Vertrauen in Papierwährungen sinkt, wird Gold oft als sicherer Hafen angesehen. Es bietet eine Absicherung gegen Währungsabwertungen und wirtschaftliche Instabilität.

Vergleich mit anderen Anlagen

Im Vergleich zu anderen Anlageformen wie Aktien oder Immobilien bietet Gold einzigartige Vorteile. Aktienmärkte können in Zeiten hoher Inflation und wirtschaftlicher Unsicherheit stark schwanken. Immobilien können ebenfalls betroffen sein, besonders wenn die Zinssätze steigen, um die Inflation zu bekämpfen. Gold hingegen hat keine direkte Verbindung zu den wirtschaftlichen Faktoren, die andere Anlagen beeinflussen, was es zu einer stabileren Option macht.

Physisches Gold versus Gold-ETFs

Investoren haben die Wahl zwischen physischem Gold und Gold-ETFs (Exchange Traded Funds). Physisches Gold, in Form von Münzen oder Barren, bietet den Vorteil der direkten Kontrolle und keine Gegenparteirisiken. Gold-ETFs hingegen sind einfacher zu handeln und bieten Liquidität. Beide Optionen bieten Schutz gegen Inflation, aber sie haben unterschiedliche Vor- und Nachteile, die Investoren abwägen sollten.

Zentralbanken und Goldreserven

Zentralbanken auf der ganzen Welt halten große Mengen an Goldreserven. Diese Reserven dienen als Absicherung gegen wirtschaftliche Unsicherheiten und Währungsabwertungen. Wenn Zentralbanken ihre Goldreserven erhöhen, kann dies ein Signal für Investoren sein, dass Gold ein sicherer Hafen ist, was die Nachfrage und den Preis weiter steigen lässt.

Psychologischer Effekt

Der psychologische Effekt spielt ebenfalls eine wichtige Rolle. In Zeiten der Unsicherheit neigen Menschen dazu, in Vermögenswerte zu investieren, die als sicher und stabil gelten. Gold hat diesen Ruf und profitiert von der kollektiven Überzeugung, dass es in Krisenzeiten ein sicherer Hafen ist.

Fazit: Gold als Schutz in inflationsreichen Zeiten

Zusammenfassend lässt sich sagen, dass Gold in Zeiten hoher Inflation aus mehreren Gründen wichtig ist. Seine historische Stabilität, die Rolle als weltweite Währung, die Nachfrage in Krisenzeiten und der psychologische Effekt tragen alle dazu bei, dass Gold als sicherer Hafen betrachtet wird. Für Investoren, die ihr Vermögen vor der sinkenden Kaufkraft schützen wollen, bietet Gold eine bewährte und verlässliche Möglichkeit, dies zu tun.

Wie beeinflusst Inflation den Goldpreis?

Wie beeinflusst Inflation den Goldpreis?

Inflation hat einen direkten und oft komplexen Einfluss auf den Goldpreis. In diesem Abschnitt werden die Mechanismen der Preisentwicklung von Gold in Zeiten hoher Inflation detailliert erläutert. Dabei wird betrachtet, wie Angebot und Nachfrage, Zentralbankpolitik und andere wirtschaftliche Faktoren den Goldpreis beeinflussen.

Angebot und Nachfrage

Die Grundprinzipien von Angebot und Nachfrage spielen eine entscheidende Rolle bei der Preisentwicklung von Gold. Hier sind die wichtigsten Punkte:

- Angebot: Das Angebot an Gold ist relativ stabil, da die Menge an Gold, die jährlich gefördert wird, begrenzt ist. Minen können die Produktion nicht schnell erhöhen, was das Angebot relativ unelastisch macht. Recycling von Gold, beispielsweise aus Schmuck, trägt ebenfalls zum Angebot bei, aber auch dies ist begrenzt.

- Nachfrage: Die Nachfrage nach Gold steigt in Zeiten hoher Inflation und wirtschaftlicher Unsicherheit. Investoren suchen nach sicheren Anlagen, um ihr Vermögen zu schützen. Auch industrielle und technologische Anwendungen, sowie Schmuckindustrie, beeinflussen die Nachfrage nach Gold. In inflationären Zeiten überwiegt jedoch oft die Nachfrage von Investoren.

Rolle der Zentralbanken

Zentralbanken weltweit haben großen Einfluss auf den Goldpreis durch ihre Geldpolitik und Währungsreserven:

- Geldpolitik: Wenn Zentralbanken, wie die Federal Reserve oder die Europäische Zentralbank, die Geldmenge erhöhen, um wirtschaftliche Probleme zu bekämpfen, kann dies zur Inflation führen. Ein höheres Inflationsniveau steigert oft die Nachfrage nach Gold als Inflationsschutz.

- Zinsen: Zentralbanken setzen Zinssätze fest, die die Kosten für das Leihen von Geld beeinflussen. Niedrige Zinssätze fördern in der Regel höhere Inflation und steigende Goldpreise, da die Opportunitätskosten für das Halten von Gold (das keine Zinsen abwirft) niedriger sind.

- Goldreserven: Zentralbanken halten oft große Mengen an Gold als Teil ihrer Währungsreserven. Käufe oder Verkäufe von Gold durch Zentralbanken können den Markt stark beeinflussen. Wenn Zentralbanken ihre Goldreserven aufstocken, kann dies den Preis nach oben treiben.

Inflationserwartungen und Marktpsychologie

Die Erwartungen zukünftiger Inflation spielen eine wesentliche Rolle bei der Preisentwicklung von Gold:

- Inflationserwartungen: Wenn Investoren erwarten, dass die Inflation in der Zukunft steigen wird, neigen sie dazu, mehr Gold zu kaufen, um sich abzusichern. Diese erhöhte Nachfrage kann den Goldpreis ansteigen lassen, selbst wenn die aktuelle Inflation noch moderat ist.

- Marktpsychologie: Die Stimmung und Erwartungen der Marktteilnehmer können den Goldpreis stark beeinflussen. In Zeiten wirtschaftlicher Unsicherheit oder politischer Instabilität steigt die Nachfrage nach Gold als sicherer Hafen. Dieses Verhalten verstärkt den Preisanstieg in inflationären Zeiten.

Historische Beispiele

Historische Ereignisse bieten wertvolle Einblicke in die Mechanismen der Preisentwicklung von Gold bei Inflation:

- 1970er Jahre: Während der 1970er Jahre stiegen die Ölpreise stark an, was zu hoher Inflation führte. In dieser Zeit verdoppelte sich der Goldpreis, da Investoren Schutz vor der Inflation suchten.

- Finanzkrise 2008: Während der globalen Finanzkrise 2008 stieg der Goldpreis deutlich, da Zentralbanken massive geldpolitische Maßnahmen ergriffen und die Investoren nach sicheren Anlagen suchten.

Einfluss globaler Ereignisse

Globale Ereignisse und geopolitische Spannungen können ebenfalls die Preisentwicklung von Gold beeinflussen:

- Krisen und Konflikte: Politische Instabilität, Kriege und wirtschaftliche Krisen führen oft zu einer erhöhten Nachfrage nach Gold. In solchen Zeiten suchen Investoren nach Sicherheit und Stabilität, was den Goldpreis steigen lässt.

- Währungsschwankungen: Gold wird in US-Dollar gehandelt. Schwankungen im Wert des US-Dollars beeinflussen daher den Goldpreis. Eine Abwertung des Dollars kann den Goldpreis erhöhen, da Gold für Käufer in anderen Währungen billiger wird.

Schlussfolgerung: Komplexe Dynamik des Goldpreises bei Inflation

Die Preisentwicklung von Gold in Zeiten hoher Inflation wird durch eine Vielzahl von Faktoren beeinflusst. Angebot und Nachfrage, die Geldpolitik der Zentralbanken, Inflationserwartungen, Marktpsychologie, historische Ereignisse und globale geopolitische Entwicklungen spielen alle eine Rolle. Für Investoren ist es wichtig, diese komplexen Mechanismen zu verstehen, um fundierte Entscheidungen zu treffen und ihr Vermögen effektiv zu schützen.

Strategien für Investoren: Goldkauf bei Inflation

Wie kauft man Gold in Zeiten hoher Inflation?

In Zeiten hoher Inflation suchen viele Investoren nach sicheren Anlagen, um ihr Vermögen zu schützen. Gold ist dabei eine beliebte Wahl. Dieser Abschnitt bietet ausführliche Strategien für den Kauf und die Verwaltung von Goldinvestitionen, um optimal von Gold als Inflationsschutz zu profitieren.

1. Physisches Gold kaufen

Was sind die Vorteile und Nachteile des Kaufs von physischem Gold?

- Goldbarren und Münzen:

- Vorteile: Physisches Gold in Form von Barren oder Münzen bietet direkte Kontrolle und kein Gegenparteirisiko. Es ist eine greifbare Anlage, die im eigenen Besitz aufbewahrt werden kann.

- Nachteile: Physisches Gold muss sicher aufbewahrt werden, was zusätzliche Kosten für Tresore oder Bankschließfächer verursachen kann. Außerdem ist der Kauf von physischem Gold oft mit höheren Prämien über dem Spotpreis verbunden.

- Sichere Aufbewahrung:

- Zu Hause: Ein Tresor zu Hause bietet Sicherheit, aber das Risiko eines Diebstahls bleibt bestehen. Eine Versicherung für das Gold kann hier sinnvoll sein.

- Bankschließfächer: Diese bieten hohe Sicherheit, aber es fallen jährliche Mietgebühren an. Zudem ist der Zugang zu Bankzeiten eingeschränkt.

2. Gold-ETFs und andere Papiergold-Investitionen

Wie funktionieren Gold-ETFs und welche Vorteile bieten sie?

- Gold-ETFs (Exchange Traded Funds):

- Vorteile: Gold-ETFs bieten eine einfache Möglichkeit, in Gold zu investieren, ohne es physisch besitzen zu müssen. Sie sind liquide und können wie Aktien gehandelt werden. Zudem entfallen Lagerkosten.

- Nachteile: Obwohl Gold-ETFs den Goldpreis abbilden, besteht ein Gegenparteirisiko, da der Investor Anteile an einem Fonds und nicht an physischem Gold besitzt.

- Goldminenaktien:

- Vorteile: Investitionen in Goldminenunternehmen bieten eine Möglichkeit, indirekt vom Goldpreis zu profitieren. Steigt der Goldpreis, können die Gewinne und Aktienkurse der Minenunternehmen steigen.

- Nachteile: Goldminenaktien sind riskanter als physisches Gold, da sie von der Unternehmensführung, Produktionskosten und geopolitischen Risiken beeinflusst werden.

3. Timing und Kaufstrategien

Wann und wie sollte man Gold kaufen, um von Inflation zu profitieren?

- Dollar-Cost-Averaging:

- Strategie: Bei dieser Methode kauft der Investor regelmäßig feste Beträge an Gold, unabhängig vom aktuellen Preis. Dies glättet die Kaufkosten über die Zeit und reduziert das Risiko, zu einem ungünstigen Zeitpunkt zu kaufen.

- Marktanalyse und Timing:

- Strategie: Einige Investoren bevorzugen es, den Markt zu beobachten und auf günstige Kaufgelegenheiten zu warten. Dies erfordert jedoch fundierte Kenntnisse der Marktmechanismen und kann riskanter sein.

4. Diversifikation der Goldinvestitionen

Warum ist Diversifikation wichtig und wie setzt man sie um?

- Mischung von physischen und papierbasierten Anlagen:

- Strategie: Eine Mischung aus physischem Gold und Gold-ETFs bietet eine ausgewogene Balance zwischen Sicherheit und Liquidität. Physisches Gold bietet Sicherheit, während ETFs Flexibilität und einfache Handelbarkeit bieten.

- Geografische Diversifikation:

- Strategie: Goldanlagen können durch den Kauf von Münzen und Barren aus verschiedenen Ländern diversifiziert werden. Unterschiedliche Münzprägungen und Herkunftsländer bieten zusätzliche Sicherheit und Wertsteigerungspotenzial.

5. Steuerliche Überlegungen

Welche steuerlichen Aspekte sollte man beim Goldkauf beachten?

- Steuerfreiheit von Anlagegold:

- Vorteile: In vielen Ländern, einschließlich Deutschland, ist der Kauf von Anlagegold (Goldbarren und bestimmte Münzen) mehrwertsteuerfrei. Auch der Verkauf von physischem Gold nach einer Haltefrist von einem Jahr ist in Deutschland steuerfrei.

- Gold-ETFs und Steuern:

- Beachte: Gewinne aus Gold-ETFs können steuerpflichtig sein. Es ist wichtig, die steuerlichen Vorschriften im eigenen Land zu kennen und gegebenenfalls einen Steuerberater zu konsultieren.

6. Langfristige Perspektive und Risikomanagement

Wie plant man eine langfristige Goldinvestition und minimiert Risiken?

- Langfristiger Anlagehorizont:

- Strategie: Gold sollte als langfristige Anlage betrachtet werden. Es dient als Absicherung gegen Inflation und wirtschaftliche Unsicherheiten über viele Jahre hinweg.

- Risikomanagement:

- Strategie: Diversifikation und regelmäßige Überprüfung des Portfolios helfen, Risiken zu minimieren. Es ist wichtig, nicht alles Kapital in Gold zu investieren, sondern es als Teil eines ausgewogenen Portfolios zu betrachten.

Fazit: Goldinvestitionen in Zeiten hoher Inflation

Gold bietet eine bewährte Möglichkeit, Vermögen in Zeiten hoher Inflation zu schützen. Durch den Kauf von physischem Gold, Investitionen in Gold-ETFs und strategische Diversifikation können Investoren ihre Risiken minimieren und von der Wertbeständigkeit des Goldes profitieren. Mit einer gut durchdachten Strategie und einem langfristigen Anlagehorizont können Investoren sicherstellen, dass sie optimal von Gold als Inflationsschutz profitieren.

Zusammenfassung und Ausblick

Was bedeutet Inflation für den Goldpreis?

In diesem Abschnitt fassen wir die wichtigsten Punkte zusammen und werfen einen Blick auf die zukünftige Entwicklung von Gold in Zeiten hoher Inflation. Verstehen, wie sich Gold in inflationsreichen Zeiten verhält, hilft Investoren, fundierte Entscheidungen zu treffen und ihr Vermögen effektiv zu schützen.

Zusammenfassung der wichtigsten Punkte

- Was ist Inflation?

- Inflation bedeutet steigende Preise für Waren und Dienstleistungen, was die Kaufkraft des Geldes verringert. Ursachen können eine erhöhte Geldmenge, höhere Produktionskosten oder eine erhöhte Nachfrage sein.

- Warum ist Gold bei Inflation wichtig?

- Gold behält seinen Wert besser bei, wenn das Geld an Wert verliert. Es dient als sicherer Hafen und wird in Zeiten wirtschaftlicher Unsicherheit und hoher Inflation stark nachgefragt.

- Mechanismen der Preisentwicklung

- Der Goldpreis wird durch Angebot und Nachfrage, die Geldpolitik der Zentralbanken, Inflationserwartungen und Marktpsychologie beeinflusst. Historische Beispiele zeigen, dass der Goldpreis in Zeiten hoher Inflation oft steigt.

- Strategien für Investoren

- Investoren können in physisches Gold oder Gold-ETFs investieren. Wichtige Strategien umfassen regelmäßige Käufe (Dollar-Cost-Averaging), Diversifikation der Anlagen und die Berücksichtigung steuerlicher Aspekte.

Fazit: Gold als Schutz in inflationsreichen Zeiten

Gold hat sich als wertbeständige Anlage in Zeiten hoher Inflation bewährt. Seine Stabilität, Unabhängigkeit von Währungsschwankungen und die weltweite Akzeptanz machen es zu einer zuverlässigen Option für Investoren, die ihr Vermögen vor der abnehmenden Kaufkraft schützen möchten.